共働き世帯が増える中、夫婦それぞれがローン契約をし、共同でマイホームを購入するケースが増えています。

二人で借りて合算すれば、単独ローンよりもたくさん借りられて、こだわりのマイホームに手が届きやすくなる一方で、離婚時や収入減には深刻なリスクになります。

契約前に、ペアローンのしくみをよく理解しておきましょう。

ペアローンとは

夫婦が共同で住宅を購入するためのローン契約です。

ペアローンでは、一つの物件に対して、同じ金融機関からそれぞれお金を借りて、お互いが連帯保証人になります。

連帯保証人は、お金を借りている本人が返済できなくなった時に、その人に代わって返済しなければならない人をいいます。

お互いに、パートナーの返済についても一定の義務が生じるということですね。

ペアローンはなぜ増えてる?

住宅ローンで家を購入した人のうち、ペアローンを利用しているのは全体の約1割、その中でも20代が最も多く、5人に1人がペアローンを組んでいます。

(三井住友トラスト・資産のミライ研究所のWEBアンケート調査より)

近年の住宅価格の高騰は、実感する方も多いと思いますが、都会を中心に大変なことになっています。

住宅価格が上がると、若年層にとっては購入しにくい状況になりますが、共働き世帯であれば「夫婦二人で協力して購入しよう!」ということで、住宅高騰はペアローンが増えている大きな理由の一つといえますね。

ちなみに、家の価格が上がっている主な要因は以下のとおり。

- 特に人口が集中する地域で、「家がほしい」人が増加し、供給が追いつかない

- 限られた土地面積に対して需要が高まり、土地の価格も上昇

- 建築資材や人件費が高く、住宅の建設コストが上がっている

- 金利が低いため、住宅ローンを借りやすい状況

ペアローンのメリット

ペアローンの大きな利点は、単独で借りるよりも、もっと多くのお金を調達できることですね。

ただ、これは契約者としてはリスクと表裏一体でもあり、正確には販売する側にとってのメリットともいえます。

物件の選択肢が増える

住宅ローンを契約するためには、お金を貸してくれる機関の審査をクリアしなければいけません。

審査内容は金融機関ごとに異なりますが、お金を借りる人の仕事や収入、健康状態、購入する物件の価値等が確認されます。

なので、誰でも、いくらでも借りられるわけではありません。

一人で借りられる金額では難しくても、夫婦二人の働く力を合わせれば、ほしい物件に手が届きやすくはなりますよね。

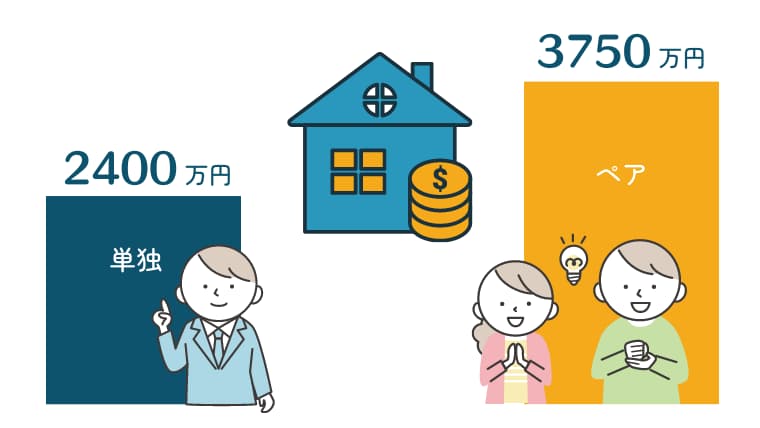

実際に、前述の調査によると、20代の単独ローン額(中央値)は約2400万円ですが、ペアローンでは3750万円と、単独よりも150%も多くなっています。

ダブルで住宅ローン控除

住宅ローン控除は、住宅購入のために借りたお金の一部を、所得税の計算から差し引いてくれる国の制度ですね。

本来支払うはずの税金が少なくなるため、働いて税金を納めている人にとっては有利な制度です。

ペアローンは、夫婦それぞれが住宅ローンを契約するので、どちらも住宅ローン控除を受けることができます。

住宅ローンを借りて住み始めた場合、「その年末の住宅ローン残高に対して0.7%」の税金が安くなります。

たとえば、2024年に省エネ基準適合住宅に入居し、その年末の住宅ローン残高が3000万円だった場合、21万円(3000万円×0.7%)の節税ができることになります。

毎年条件を満たしていれば、最大13年間、控除を受けることができます。詳しくは国土交通省HPへ。

条件を個別に設定できる

契約が2本になるため、金利タイプや返済期間はそれぞれ設定することができます。

借入金額も、たとえば合計で4000万円を借りたい場合、2,000万円ずつの同額でなくとも、3000万円と1000万円、などと差をつけて借りることも可能です。

ペアローンの注意点

ほしい物件に届くという点ではメリットが大きいペアローンですが、返済期間中に「あるかもしれない」リスクは重く、慎重に検討すべきところです。

収入減少のリスク

住宅ローンは通常、数十年にわたって返済が続きます。

この間に、今とは違う家族構成、生活スタイルに変化するだろうと、頭の(片隅ではなく)ど真ん中に置いておきましょう。

女性の場合、妊娠・出産・子育てで仕事をセーブする期間が発生するかもしれません。

若い頃は高収入でも、昇格して管理職になると残業代がつかない等、逆に手取りが減ってしまう可能性も・・・

お子様の教育費がぐんとかかる時期と重なるかもしれません。そうなると一気に返済が苦しくなってしまいます。

「収入が減っても返済できる金額」をベースに考えることがポイントです。

節税メリットの減少

収入減は、メリットの一つである住宅ローン控除にも影響があります。

収入が減ると、支払う税金も少なくなり、パートになれば税金がかからなくなる可能性もあります。

住宅ローン控除は、支払うべき税金があってのメリットですので、本来の税額が小さくなると、恩恵は少なくなってしまいますね。

相手の返済責任を負う

ペアローンは、連帯保証人として、パートナーの返済義務を負います。

たとえば、収入減などで相手の返済が滞ってしまった場合、自分のローンを返済しながら、相手の分も返済しなければならなくなります。これは一大事ですね。

ですので、借りすぎには要注意です。

離婚・死別

離婚しても住宅ローン契約は継続します。

共有のマイホームをどうするか問題、たとえば売却するのか、維持するのか、維持するなら誰がお金を負担するのか等々、協議が長引くケースも多く、まとまらないと離婚後も返済は続くことになります。

また、万が一の場合は、契約時に加入する保険(団信)で本人の返済はなくなります。

ですが、もう片方のローンは残りますので、その場合でも乗り越えられるように、民間保険を一定期間利用する必要があるかもしれません。

まとめ

せっかく購入したマイホームで、ローン返済をめぐって家庭内がぎくしゃくしてしまっては悲しいです。

ペアローンは、簡単に分け合うことができない不動産を一緒に持つということ。

もちろん夫婦仲良く働き続けることが一番ですが、もしかしたら離婚してしまうかもしれない、もしそうなったらどうする?そのことは契約前にきちんと話し合っておくと良いですね。