2024年1月より、新しいNISAが始まりました。

メディアでも頻繁に取り上げられ、その名はすでに多くの方々に知られていますね。

投資は遠い世界のように捉えられがちでしたが、近頃の「関心高まってます!」というムード、少々煽られる感じも否めません。

実際のところ、新しいNISAを利用することはとても良い選択と思いますが、「果たしてこれは始めた方がいいのか?」と戸惑い気味の方に向けてポイントをまとめました。

自由度の高い資産形成

NISAは、利益(もうけ)に対して、本来かかるはずの税金がかからずに済む、おトクな資産形成の制度です。

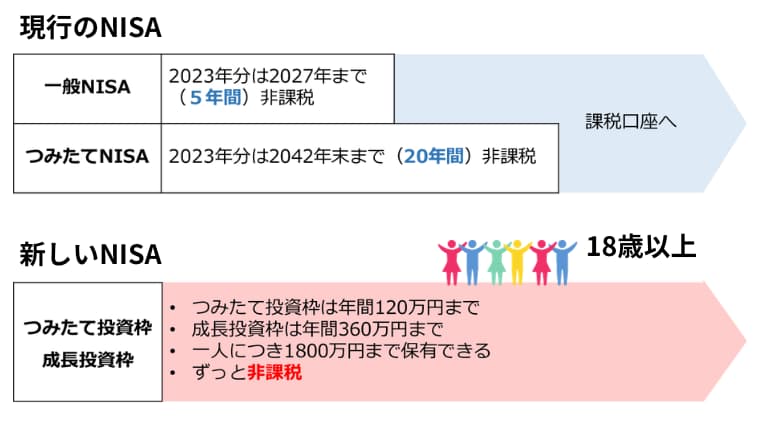

従来のNISAには、投資できる金額、期間ともに、少々足かせとなる制限が設けられていました。

新しいNISA制度ではそこが大幅に改正され、投資金額は年間360万円(最大1800万円)まで、非課税期間は無期限と、一気に自由度が高くなります。

これまでは最長20年だった非課税期間の制限がなくなることで、より長く投資を続けることができ、長期投資のメリットを受けやすくなります。

かつては、銀行や郵便局にお金を預けることが一般的な生活者の資産運用だったけれど、これからは自分でお金を育てる(増やす)時代だよ、ということですね。

あなたはどっち?投資の向き・不向き

誰にでもできるように、うんとハードルを下げて再設計された新NISAですが、それでもやっぱり投資そのものに「向き・不向き」はあります。

向いている人

- 投資や資産形成に対するアレルギーがない

- 一定の貯蓄があり、それとは別に資産形成用のお金を確保できる(金額は人によりますが、月数万円程度のイメージ)

- 将来の自分のために、今からお金を育てたい(多少の手間、情報収集はいとわない)

- 価格の変動に一喜一憂しない、おおらかなタイプ

- 「世の中にうまい話はない」という現実的な考えを持っている

あまり向かない人

- 資産形成と聞いただけで「わー、めんどくさ」と感じる、または嫌悪感を抱く

- 価格が下がることが不安で仕方ない

- 投資なんて「難しい」「めんどくさい」「わからない」とはじめから諦めモード

- 「世の中に、うまい話はあるかもしれない」と淡い期待を抱いている

実は気乗りしないのに、ホントはすごく不安なのに、投資ってどんな行いなのか全然興味がないのに、何となく始めることの最大のリスクは、おかしなセールスや詐欺まがいの勧誘のカモにされかねない、ということです。

大げさに聞こえるかもしれませんが、投資詐欺はすごいスピードで進化していて手口も巧妙になっています。

詐欺とまではいかなくとも、銀行や証券会社のおススメを額面通りに受け取っていたら、顧客(あなた)にとって相当いまいちな商品だった、なんていうのはよくある話です。

なので、どうも向いていないようだ、という場合は無理に始める必要はなくて、預金や個人向け国債、お勤め先の財形などで、コツコツ積み上げるのが無難です。

値下がりがこわいと慎重だからこそ、「元本保証で、他よりも少し有利で、確実にもうかる」という実在しない投資商品に魅力を感じる向きもあるようですので、慎重派であっても不意の甘いお誘いには用心しましょう。念のため。

資産形成の資金はどうする?

よーし、始めよう!となった時、考えなければならないのは、「どこから資金を持ってくるか」ですね。

今のままで、余裕で資産形成に回せるなら別ですが、たいていは、家計のどこを工夫しようか?と考えるのではないでしょうか。

具体案として、まずは削減効果が大きいところを見直していくのがおすすめです。

見直してほしい支出

固定電話や新聞はナシのご家庭も多いですが、こういった「毎月必ず、そっと出ていく支出」は無駄に気付きにくいので要チェックです。

日常的な支出を大きく減らすのは意外と難しいものですが、一度見直すと効果が続く支出は・・・

- 通信費(スマホの料金プランは各社競争で変化しますので、放置せずに見直しを)

- 電気、ガス(新電力も比較検討)

- お子様の習い事や塾(年齢とともに上がる教育費。大きな支出を見据えて、小さい頃は取捨選択も)

- サブスク(便利で素敵なサービスだけに、使い過ぎには気をつけて)

- 保険(まずは今の保険内容の把握、次に公的保険でどれだけカバーされるか、最後に「必要な時に必要な保障があるか」を確認。独自の判断が難しければ、保険を売らないFPに聞いてみるのも手です。)

削らないでほしい支出

楽しむためのお金

ちょっとした趣味や旅行、美味しいご飯を外で楽しむこと等、自分へのご褒美になるお金は、限度はありますが守るべき支出です。

せっかく生きているんだから、楽しく使うことは大切にしたいですよね。

健康のためのお金

美容、健康、ストレス発散のためにジムに通っている人も多いでしょう。

なかなか時間が作れない人も多いかもしれませんが、これは(真面目に通うこと前提で)是非続けた方が良い固定費ですね。

自分の裁量や、我慢することでコントロールできる支出(食費や消耗品など)は、取っ付きやすくはありますが、長い目で見ると、安定して節約し続けることが意外と難しいのが弱点です。

一方で、通信会社や保険会社に問い合わせて検討するなど時間と手間がかかりますが、一度見直しをしてしまえば、その効果は一定期間続く「固定費」の見直しこそ、ぜひ最初にトライするのがおすすめです。

まとめ

投資という長い旅は、自分に合ったペースと方法で進めることがカギで、新NISAはその選択肢の一つにすぎません。

積極的に資産形成をしましょう!という追い風の中、同時に「投資は自己責任」という言葉には戸惑いも感じることでしょう。

NISAやiDeCoのような国が支援する制度を利用することで、無謀な投資リスクからはある程度守られます。

ただ、投資の世界では、あなた自身が一番の守護神です。

市場にはいろんな商品があふれていて、それぞれに異なるリスクがありますよね。

具体的な商品を決める時は、あなた自身が、それを選ぶ理由をわかっていることがとても重要で、面倒だからやりたくない、それもまた一つの答えと思うのです。

「あなた」にとって心地良い方法で、自信をもって続けていきましょう!

https://fp-megumi-office.com/2021/12/17/not-to-fail/