固定型の住宅ローン金利が上がり始めています。

変動金利型を利用している人が多い昨今、「変動」ゆえに、金利はこの先どうなるんだろう?固定金利にした方が良いのか・・・と心配する声も聞こえてきます。

金利が決まるしくみ上、変動金利から固定金利への切り替えはなかなか難しいのですが(固定金利が先に上昇するため)、これから金利固定型の住宅ローン、特にフラット35を検討している方は、制度改正に注目してみてください。

フラット35とは

フラット35は、民間の金融機関と住宅金融支援機構が提携し、最長35年の長期間にわたり固定金利が適用される住宅ローンです。

通常、固定金利でお金を貸す場合、将来金利が上がった場合のリスクは、貸し手(金融機関)が引き受けます。

例えば、金利が上がると、ローンの借り手から受け取る利息は変わらないのに、預金者に支払う利子が増えるため、金融機関の収益が悪化しやすくなってしまうようなケースです。

状況によって金融機関は、収益を確保するため、金利を上げる可能性もあるでしょう。

一方、フラット35は、住宅金融支援機構が金融機関から住宅ローンを買い取り、それを担保に投資家から資金を調達します。

金融機関が負うリスクが軽減されるため、直接貸し出す固定型ローンに比べて、金利を抑えやすい仕組みになっています。

フラット35の利用状況

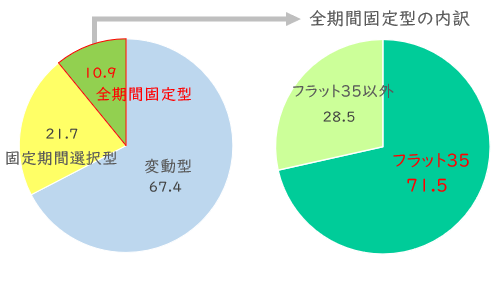

住宅金融支援機構が行った、2022年の「住宅ローン利用者の実態調査」では、住宅ローン利用者の約67%が変動金利を選択しています。

全期間固定型は全体の10%ほどですが、このうち、フラット35の利用者は7割を占めています。

フラット35を選んだ理由は、「返済額を確定させておきたい」が最も多く、「金利が低い」「建築の審査があるので安心」などと続いています。

金利引下げオプション

フラット35には、住宅性能等に応じて、さらに金利を下げるオプションがあります。

要件を満たすと、フラット35の借入金利を一定期間引き下げることができ、性能や地域連携等の状況に応じて、組み合わせることも可能です。

| 住宅性能 | フラット35 S 長期優良住宅など、高い省エネルギー性、耐震性の住宅を取得する場合 フラット35 リノベ 中古住宅の購入とあわせて、一定の要件を満たすリフォームを実施する場合 |

| 維持保全 | フラット35 維持保全型 既存住宅や、維持管理に配慮した住宅(長期優良住宅、安心R住宅、インスペクション実施住宅など)を取得する場合 |

| 地域連携 | フラット35 地域連携型 子育て支援、空き家対策、地域活性化に資する住宅を取得する場合 フラット35 地方移住支援型* 地方公共団体による移住支援金とセットで金利を引き下げる制度 |

* 地方移住支援型には、地方公共団体が交付する移住支援金の交付決定通知書が必要です。

交付決定通知書の申請は、移住後数ヵ月の居住実績が必要とされているため、移住と同時に物件を購入等する場合は利用できません。(移住先の地方公共団体に要確認)

フラット35の利用要件

フラット35は、建物の性能を大事に考える制度です。

一般の住宅ローンとは、審査基準が少し異なるところがあります。

| 利用者 | ・申込時点で70歳未満 ・年収に占めるすべての借入額の年間返済額の割合が、次の基準を満たしていること。 年収400万円未満 → 30%以下 年収400万円以上 → 35%以下 借入には、住宅ローン、自動車ローン、教育ローン、クレジットカードによるキャッシング、商品の分割払いやリボ払いを含みます。 |

| 用途 | 本人または親族が住むための住宅取得資金(投資用物件は不可) |

| 物件の条件 | 戸建て:70㎡以上 マンション等:30㎡以上 住宅金融支援機構が定めた技術基準を満たしていること |

| 融資金額 | 最高 8000万円 購入価格の100%まで可能 契約印紙代、建築確認費用、住宅性能評価費用、適合証明書取得費用、測量代、整地代なども含んでOK |

| 返済 | 15年以上35年以内 |

| 金利タイプ | 全期間固定 ・融資実行時の金利が適用される ・融資率(所要資金に対する借入額の割合)が90%を超える場合、融資金額すべてに対して、通常の金利に上乗せされる。 |

| 保証料 連帯保証人 | 不要 |

| 団体信用生命保険 | 加入は任意(保険料は利用者負担) |

| 火災保険 | 必要(別途、火災保険料がかかる) |

| 融資手数料 | 金融機関により異なる |

| 繰上返済手数料 | 不要 |

一般ローンが難しいケース

一般の住宅ローン審査が難しい場合でも、フラット35であれば利用できるケースがあります。

自営業の方、転職したての方

フラット35の審査には、「物件の条件」と、借入れる「人の条件(信用力)」があります。

「物件の条件」は審査基準が厳しく、「人の条件」は、年齢と返済負担率(収入に対して年間どれくらい返済するかの割合)以外には基本的に制約がないため、比較的緩やかといえます。

開業して3年未満の個人事業主*や、転職して間もない方でも利用できる可能性があります。

* 個人事業主の方は、前々年までの2年分の確定申告書と納税証明書が必要です。

一般の住宅ローンでは、年齢や勤務形態、勤続年数、年収、団信加入等が重視されます。

自営業の場合は、過去3年分の確定申告書を求められることが多く、お勤めの方でも、歩合制や年収に偏りがあるとマイナス要因になる場合があります。

また、経営者や役員の場合は、会社の決算書も審査対象となり、赤字の場合はマイナス要因にあるケースが多いとされています。

| フラット35 | 一般の住宅ローン |

|---|---|

| ・申込要件を満たしているか ・返済負担率 ・借入額、借入期間 ・住宅性能(機構が定めた技術基準) | ・年齢や勤続年数 ・健康状態(団信加入必須) ・物件の担保評価 ・返済負担率 ・信用情報 |

団信に加入できない方

一般の住宅ローンでは、団体信用保険に加入することが必須要件です。

一方、フラット35では、団信に加入するかどうかは利用者が決めることができます。

通称、団信。ローンを借りている人が亡くなった場合、保険によって残債が返済されるもの。

住宅は残るため、遺族はその家に住み続けることができます。

保険料は住宅ローンの金利に上乗せされます。

団信は生命保険ですので、健康状態が審査されます。

健康上の理由で団信に加入できない場合でも、フラット35は利用できる可能性があります。

ただし、ローン返済中に契約者に万が一のことがあった場合、残りのローンは支払う義務がある相続財産として、遺族に引き継がれることになります。

万が一の場合、残された家族の保証をどの程度用意できそうか、全体を見て住宅ローンを決める必要がありますね。

一人では希望額が借りられない方

申込する方の収入だけでは希望額が借りられない場合、2人の収入を合わせる「収入合算」という方法があります。

申込する本人と、要件に当てはまる人(親・子・配偶者などで、申込本人と同居すること、連帯債務者になることが条件)ひとりの収入を合算して申し込むことができます。

合算する人がパート勤務や年金収入であるかどうか等は問われません。

ただし、「審査が通って借りることができる」=「無事に返済ができる」ではありません。

貸し手の金融機関は、あなたの将来の生活水準や、ゆとり・楽しみまで考慮しているわけではないからです。

いろんなことが起きるのが人生ですから、借入額はギリギリいっぱいではなく、慎重に決めたいところです。

省エネ基準はさらに厳しく

脱炭素社会に向けて、世の中の制度も変わりつつあります。

住まいの分野では、省エネは当たり前、そうでない住宅は住宅ローン控除が受けられなくなる等、目に見える変化が進んでいきます。

省エネ基準の改正

フラット35においても、2023年4月以降は、すべての新築住宅が省エネ基準に適合することが必須になります。(金利引下げメニュー適用有無に関らず、全ての新築住宅が対象)

これまでの「断熱等性能等級2相当以上」

↓

断熱等性能等級4以上かつ一次エネルギー消費量等級4以上

または

建築物エネルギー消費性能基準

その他の改正

空き家を取得する場合や、断熱等性能等級6・7相当の高断熱住宅を取得する場合は、一定の期間、借入金利から▲0.25%、金利が引き下げられます。

また、2023年1月からは、同性パートナーの方とも連帯債務で申込できるようになりました。

今後どれくらいのペースで金利が上がっていくのか、予測することはできませんが、何パターンかシミュレーションをしてみると良いですね。

金額が大きいので、借入額の目測誤りは致命傷になりかねません。

あなたの価値観、モノサシで、居心地の良い住まい作りを楽しんでくださいね。